Pilonul ultim pe care se sprijină activitatea bancară cu rezerve fracţionare este existenţa monedei de hârtie produsă de stat. În trecut, pe timpul etalonului-aur, statele nu puteau garanta bancherilor că vor fi salvaţi indiferent de amploarea expansiunii creditului pe care aceştia o orchestrau şi indiferent de mărimea pierderilor pe care le acumulează datorită alocării nechibzuite a creditului. Aceasta deoarece, în momentul producerii unei panici, lumea are nevoie de bani, iar banii – adică aurul – nu pot fi scoşi din piatră seacă. În secolul XX politicieni binevoitori au rezolvat problema. Desigur, nu au inventat o metodă de a scoate aur din piatră seacă, ci mai simplu, dând legi prin care au interzis folosirea aurului în scop monetar, obligând cetăţenii să predea aurul băncilor centrale. Practic, naţionalizând rezervele de aur. Simultan, au decretat folosirea obligatorie a banilor de hârtie, adică a vechilor bancnote dar care au rămas fără acoperirea în metal preţios.

Pilonul ultim pe care se sprijină activitatea bancară cu rezerve fracţionare este existenţa monedei de hârtie produsă de stat. În trecut, pe timpul etalonului-aur, statele nu puteau garanta bancherilor că vor fi salvaţi indiferent de amploarea expansiunii creditului pe care aceştia o orchestrau şi indiferent de mărimea pierderilor pe care le acumulează datorită alocării nechibzuite a creditului. Aceasta deoarece, în momentul producerii unei panici, lumea are nevoie de bani, iar banii – adică aurul – nu pot fi scoşi din piatră seacă. În secolul XX politicieni binevoitori au rezolvat problema. Desigur, nu au inventat o metodă de a scoate aur din piatră seacă, ci mai simplu, dând legi prin care au interzis folosirea aurului în scop monetar, obligând cetăţenii să predea aurul băncilor centrale. Practic, naţionalizând rezervele de aur. Simultan, au decretat folosirea obligatorie a banilor de hârtie, adică a vechilor bancnote dar care au rămas fără acoperirea în metal preţios.

Această intervenţie politică asupra sistemului monetar a avut consecinţe dramatice în planul stabilităţii preţurilor. Monopolizarea emisiuni monetare şi interzicerea monedelor-marfă a oferit statelor posibilitatea de a declanşa procese inflaţioniste pustiitoare, peste tot în lume. Emisiunea monetară se produce extrem de uşor, pentru că tipărirea banilor de hârtie se face practic cu costuri zero! Tipărirea de bani a devenit o formă obişnuită de impozitare, în locul colectării normale a taxelor. Redistribuirea prin inflaţie a luat în bună măsură locul redistribuirii prin impozitare. Iar principalii beneficiari ai noului sistem sunt bancherii, pentru că politica monetară – adică inflaţia – se derulează prin intermediul lor. Băncile joacă rol de interfaţă între cetăţeni (utilizatorii de monedă) şi stat (producătorul de monedă).

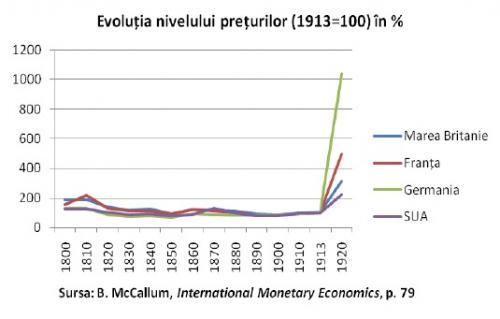

Tabelul de mai jos redă evoluţia preţurilor în diferite ţări în perioada în care sistemul monetar a fost bazat pe etalonul-aur. Se poate observa că, pe parcursul secolului XIX preţurile au cunoscut o tendinţă generală de scădere, cu excepţia câtorva perioade relativ scurte când, datorită războaielor, anumite ţări au fost cuprinse de inflaţie. Acesta este mai ales cazul Franţei în perioadei războaielor napoleoniene de la începutul secolului XIX şi al SUA în timpul războiului civil din 1860-1865.

În timpul primul război mondial, etalonul-aur a fost abandonat în toate ţările, cu excepţia SUA, iar guvernele au impus folosirea monedei de hârtie, generând creşterea considerabilă a preţurilor.

După încheierea războiului, majoritatea economiştilor au sugerat reîntoarcerea la etalonul-aur. Au existat profunde divergenţe în legătură cu paritatea la care trebuia asigurată convertibilitatea diverselor monede naţionale în aur. Deoarece în timpul conflagraţiei cantitatea de bani crescuse enorm, revenirea la vechile parităţi ar fi presupus scăderea masei monetare până la nivelul antebelic. Deşi revenirea la etalonul-aur s-ar fi putut realiza mai simplu prin recunoaşterea devalorizării monedelor de hârtie şi, implicit, prin stabilirea unei parităţi care să reflecte cantitatea mai mare de bancnote aflată în circulaţie, Marea Britanie a ales în 1925 să stabilească valoarea lirei sterline la vechea paritate. Astfel, a urmat o perioadă de deflaţie, care a fost considerată de numeroşi economişti, printre care John Maynard Keynes, drept responsabilă pentru declinul activităţii economice şi creşterea masivă a şomajului.

Izbucnirea Marii Depresiuni în 1929 a agravat starea economiei mondiale şi a alimentat argumentele în favoarea „banilor ieftini” – adică pentru creşterea masei monetare şi, implicit, împotriva funcţionării etalonului-aur. Începând cu 1931, statele abandonează rând pe rând etalonul-aur iar cursurile de schimb încep să floteze.

La sfârşitul celui de-al doilea război mondial, în iulie 1944, a avut loc la Bretton Woods o conferinţă care a adunat reprezentanţi din 45 de ţări cu scopul de a stabilii principiile sistemului monetar internaţional postbelic. Acordurile încheiate au stabilit revenirea la un sistem de cursuri fixe în raport cu aurul sau cu o monedă convertibilă în aur. Deoarece SUA acumulaseră două treimi din stocul mondial de metal preţios, principala monedă convertibilă în aur a fost dolarul american, la paritatea de 35 de dolari pentru o uncie. Celelalte monede urmau să aibă un curs de schimb fix în raport cu dolarul, cu o marjă de fluctuaţie de ±1%. Băncile centrale îşi asumau sarcina de a menţine valoarea monedelor naţionale în limitele stabilite, iar SUA se obliga să garanteze convertibilitatea dolarului în aur.

O deosebire importantă faţă de etalonul aur de la începutul secolului era faptul că dolarul nu mai era convertibil pentru cetăţenii americani, ci numai în ceea ce priveşte autorităţile monetare străine.

Majoritatea monedelor au rămas inconvertibile până în anul 1958, astfel încât abia din acest moment putem vorbi de funcţionarea Sistemului Bretton Woods aşa cum era prevăzută. Dar această funcţionare a început să cunoască dificultăţi după numai câţiva ani.

Motivul din spatele acestor probleme a fost politica inflaţionistă a SUA, care a emis cantităţi suplimentare de dolari de la an la an, astfel încât publicul şi-a piedut încet-încet încrederea că moneda americană mai poate fi ţinută la paritatea de 35 de dolari uncia.

Pentru a menţine cursurile fixe, celelalte state erau practic obligate să cumpere dolari de pe piaţă vânzând (punând în circulaţie) propria monedă. Astfel, pe măsură ce rezervele de dolari pe care le deţineau sporeau, băncile centrale erau nevoite să mărească masa monetară internă. Cu alte cuvinte, toate celelalte state erau forţate să se alinieze la politica inflaţionistă a SUA. Acest lucru nu a fost pe placul statelor care urmăreau să aibă o monedă mai solidă – Germania, Elveţia, Franţa, Italia – şi a dus în final la un conflict deschis de interese. În ciuda presiunilor exercitate de SUA, în 1961 Franţa cere SUA convertirea în aur a unei părţi a rezervelor de dolari, subminând în mod clar puterea dolarului. Treptat, şi alte bănci centrale procedează la fel.

Simultan, expansiunea monetară americană a provocat scurgerea aurului către străinătate. Cele două fenomene – scăderea stocului de aur deţinut de SUA şi creşterea numărului dolarilor – au erodat credibilitatea monedei americane.

La 15 august 1971, preşedintele Nixon decide să suspende convertibilitatea dolarului. În decembrie acelaşi an, dolarul este devalorizat până la cursul de 38 de dolari uncia de aur, însă acest raport este practic irelevant pentru că moneda americană rămâne în continuare inconvertibilă. În 1973 dolarul este din nou devalorizat până la 42 de dolari uncia, iar sistemul de cursuri fixe se destramă, principalele monede fiind lăsate să floteze.

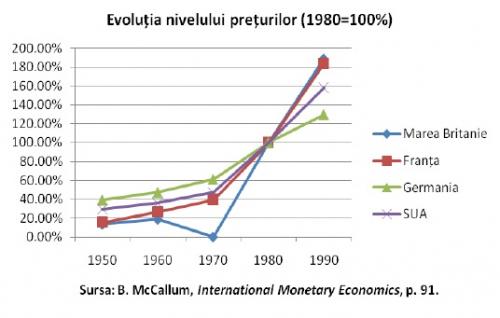

După cum se poate observa din graficul de mai jos, adoptarea banilor de hârtie a fost urmată de creşterea puternică a preţurilor. Guvernele de pretutindeni au profitat de privilegiul emisiunii de monedă practic fără costuri şi s-au angajat în tipărirea masivă de bani. Rezultatul, comentat succint de economistul R. Mundell a fost acela că, „în secolul 20 s-a făcut mai multă inflaţie decât în toate celelalte secole la un loc”.

Dacă ne referim numai la ţările dezvoltate (cele care au cunoscut cea mai temperată rată a inflaţiei), creşterea preţurilor este impresionantă. De exemplu, în 1990, nivelul preţurilor din Marea Britanie era de aproape 14 ori mai mare decât cel de la terminarea războiului. În Franţa, bunurile s-au scumpit în medie de 12 ori iar în SUA de aproape 5 ori.

După cum ştie orice economist, pe baza experienţei istorice este greu de justificat superioritatea utilizării banilor de hârtie în locul etalonului-aur. Ei ar fi fost abandonaţi de mult timp dacă inflaţia ar fi avut numai efecte negative. Însă inflaţia are şi părţi bune deoarece, după cum am mai spus, în esenţă este o formă de redistribuire, un impozit care operează prin intermediul devalorizării banilor pe care îi deţinem. Iar această redistribuire funcţionează, printre altele (deşi unii ar spune – în primul rând) în favoarea băncilor, care pot fi salvate in orice criză pe spinarea contribuabilului fără ca acesta să simtă adevărata povară. Nu e de mirare, deci, că degenerarea sistemului monetar a fost însoţită de agravarea crizelor financiare.

Adauga comentariu